Associe-se

Desempenho das Empresas de Capital Aberto no Brasil

A análise de indicadores econômicos e financeiros de empresas é uma estratégia para obter um entendimento do comportamento empresarial ao longo de períodos selecionados. Neste Informativo, analisa-se as empresas de capital aberto listadas na Bolsa de Valores, B3 do Brasil com objetivo de demonstrar como os empresários podem conduzir ou solicitar uma análise dos balanços patrimoniais de suas empresas.

Nos anos de 2020 a 2022, caracterizado pela pandemia, o contexto econômico no Brasil e no exterior perdeu o passado imediato como referência para comparação com a conjuntura enfrentada. No ambiente nacional, embora tenha existido um conjunto de medidas fiscais e monetárias, não houve uma coordenação de movimentos entre Governo Federal e seus Ministérios, estados e municípios para conceber rapidamente um plano e planejamento contra os efeitos do contágio viral.

Por ser uma condição global, com incertezas marcantes em relação aos aspectos sanitários, epidemiológico e de imunização, o mercado de trabalho sofreu rupturas que ainda se prologam em 2022.

A análise é feita com base nos dados de fechamento trimestral dos balanços patrimoniais. Os dados mais recentes são do mês de março de 2022, alinhados com os resultados desse mesmo mês para os anos de 2019 ao ano corrente.

As empresas da B3 estão sob regimes de governança corporativa e atendem a padrões de regulação internacional. As empresas são dos setores da indústria, comércio, serviços, construção civil e agricultura. Excluiu-se da amostra as empresas do tipo bancos, seguradoras, locadoras de veículos e de imóveis, intermediadoras de crédito/leasing e operadoras/intermediadoras de produtos financeiros. A fonte de dados é da plataforma “Economática”.

Para analisar o desempenho empresarial das empresas de capital aberto escolheu-se três indicadores: 1) Rentabilidade do Patrimônio Líquido; 2) Endividamento; 3) Liquidez.

As medidas para caracterizar o comportamento das empresas estão baseadas na estatística descritiva. Os valores de mínimo, primeiro quartil, mediana, média, terceiro quartil, máximo e o desvio padrão dos três indicadores são os extratos analisados. O desvio padrão significa a variação, para mais ou para menos que os valores podem alcançar em torno de um média.

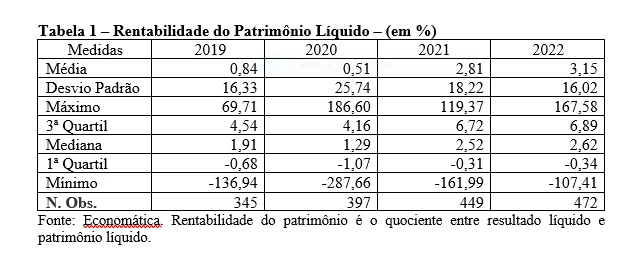

A rentabilidade do patrimônio líquido abre esta análise. O primeiro quartil de empresas é negativo em todos os anos. Em 2022, a média, o valor máximo e a mediana estão melhores do que os anos anteriores. O desvio padrão em 2022 também é menor do que os anos precedentes. O retorno do primeiro quartil em 2021 e 2022 apresentou melhoria e o valor mínimo em 2022 é o menos negativo do que os demais. O ano de 2020 é o pior do período para a rentabilidade do patrimônio e o valor máximo que aumentou nesse ano com relação a 2019, tem como contrário o maior valor mínimo negativo.

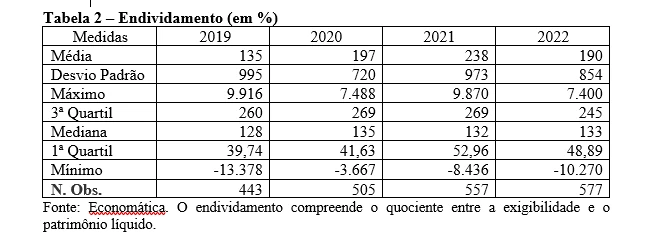

A Tabela 2 apresenta os resultados para o endividamento, que inclui o passivo circulante (provisões de curto prazo) e o exigível de longo prazo (provisões além do ano fiscal), ambos somados em relação ao patrimônio líquido. O total do exigível, de curto e longo prazo, consiste no capital de terceiros. O endividamento, portanto, é a relação de capitais de terceiros e o capital próprio (patrimônio líquido).

A média do endividamento cresce entre 2019 e 2021, mas se reduz em 2022. A mediana é discretamente crescente para o endividamento ao longo desses anos. O desvio padrão é elevado em todos os anos. O exigível total cresceu 46% em 2020 e 21% em 2021. Com isso, a liquidez foi sustentada e houve meios para financiar os efeitos dos prejuízos sobre o capital de giro líquido.

O endividamento no primeiro e terceiro quartis são também crescentes. Os recursos do passivo circulante não alteram a condição de liquidez, pois os valores de passivos circulantes captados são contabilizados no ativo circulante. Porém, esses são recursos que elevam a relação de dívida de curto prazo, com relação ao patrimônio líquido. A captação de longo prazo aumentou o capital circulante líquido e, consequentemente a liquidez, como será verificado posteriormente na Tabela 3.

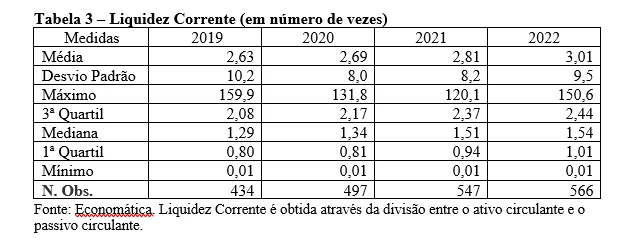

Na Tabela 3, a liquidez corrente é registrada para o período de 2019 a 2022. A partir de 2019, os índices de liquidez aumentaram em todos os anos. A capacidade de pagamento de 2,6 vezes para cada R$1,00 de obrigação (registrada no passivo circulante) em 2019 foi elevada para 3,0 vezes 2022. O comportamento em todas as medidas é de elevação da liquidez, o que demonstra um efeito de preservação da condição financeira. O comportamento da liquidez depende em termos operacionais, da capacidade de gerar lucros e da contratação de recursos de longo prazo.

A conclusão que se alcança é que as políticas de financiamento bancário e tributário de munícipios, estados e Governo Federal foram decisivas para que as empresas pudessem se financiar adequadamente neste período. O êxito dessas políticas é comprovado pela expansão do emprego formal, que tem crescido de forma consistente desde o final de 2020.